Анализ платежеспособности и ликвидности

Назначение. С помощью калькулятора проводится анализ ликвидности, платежеспособности и кредитоспособности по следующим разделам:- Анализ ликвидности: Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения, Анализ ликвидности баланса (имущественный подход), Расчет коэффициентов ликвидности, Анализ ликвидности баланса (функциональный подход), Предельный анализ ликвидности баланса.

- Анализ платежеспособности и кредитоспособности: Анализ платежеспособности, Анализ и оценка кредитоспособности организации, Анализ кредитоспособности заемщика.

Задача ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, то есть ее способности своевременно и полностью рассчитываться по всеми своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных по степени убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4;

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву.

В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущая ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (–) организации на ближайший к рассматриваемому периоду промежуток времени:

ТЛ = (А1 + А2) – (П1 – П2).

Перспективная ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3 – П3.

Для анализа эффективности баланса составляется таблица. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода.

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Анализ ликвидности предприятия базируется на расчете следующих показателей:

- Коэффициент текущей ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере, теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя – 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

- Коэффициент быстрой (срочной) ликвидности. По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя – 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

- Коэффициент абсолютной ликвидности (платежеспособности). Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендательная нижняя граница показателя, приводимая в западной литературе, – 0,2. В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках. Поскольку разработка отраслевых нормативов этих коэффициентов – дело будущего, на практике желательно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

Пример.

2.2. Анализ ликвидности баланса (имущественный подход).

Условие абсолютной ликвидности баланса:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3

А4 ≤ П4

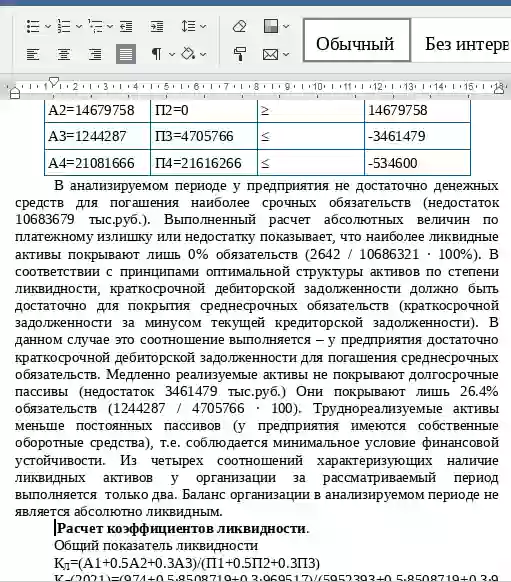

Таблица 4 - Анализ ликвидности баланса предприятия за 2015.

| Актив | Пассив | Условие | Излишек (недостаток) платежных средств, тыс.руб. |

| A1=0 | П1=0 | ≥ | 0 |

| A2=0 | П2=720 | ≤ | -720 |

| A3=1080 | П3=270 | ≥ | 810 |

| A4=1620 | П4=1710 | ≤ | -90 |

2.3. Расчет коэффициентов ликвидности.

Общий показатель ликвидности

КЛ=(A1+0.5A2+0.3A3)/(П1+0.5П2+0.3П3)

КЛ=(0+0.5*0+0.3*1080)/(0+0.5*0+0.3*1080)=1

Коэффициент абсолютной ликвидности

КАЛ=A1/(П1+П2)

Коэффициент срочной ликвидности

ККЛ=(А1+А2)/(П1+П2)

Коэффициент текущей ликвидности

КТЛ=(А1+А2+А3)/(П1+П2)

КТЛ=(0+0+1080)/(0+720)=1.5

Коэффициент покрытия

КТЛ=(А1+А2+А3)/(П1+П2+П3)

КТЛ=(0+0+1080)/(0+720+270)=1.0909

Таблица 5 - Коэффициенты ликвидности

| Показатели | Формула | Значение | Нормальное ограничение |

| Общий показатель ликвидности | (A1+0.5A2+0.3A3)/(П1+0.5П2+0.3П3) | 1 | не менее 1 |

| Коэффициент абсолютной ликвидности | A1/(П1+П2) | 0 | 0,2 и более. Допустимое значение 0,1 |

| Коэффициент абсолютной ликвидности (*) | A1/П1 | - | 0,2 и более |

| Коэффициент срочной ликвидности | (А1+А2)/(П1+П2) | 0 | не менее 1. Допустимое значение 0,7-0,8 |

| Коэффициент текущей ликвидности | (А1+А2+А3)/(П1+П2) | 1.5 | не менее 2,0 |

| Коэффициент текущей ликвидности (коэффициент покрытия) * | (А1+А2+А3)/(П1+П2+П3) | 1.0909 | 1 и более. Оптимальное не менее 2,0 |

2.4. Анализ ликвидности баланса (функциональный подход).

Условие абсолютной ликвидности баланса:

А1+A2 ≥ П2

А3 ≥ П1

А4 ≤ П4+П3

Таблица 4 - Анализ ликвидности баланса предприятия за 2015.

| Актив | Пассив | Условие | Излишек (недостаток) платежных средств, тыс.руб. |

| A1+A2=0+0 | П2=720 | ≤ | -720 |

| A3=1080 | П1=0 | ≥ | 1080 |

| A4=1620 | П4+П3=270+1710 | ≤ | -360 |

В анализируемом периоде у предприятия не достаточно денежных средств и дебиторской задолженности для погашения краткосрочных кредитов и займов (недостаток 720 тыс.руб.). Хотя кредиторская задолженность соответствует запасам однако по абсолютной величине она меньше запасов. У предприятия имеется возможность финансирования внеоборотных активов, наряду с собственным капиталом, еще и долгосрочными обязательствами (излишек 360 тыс.руб.). Из трех соотношений характеризующих наличие ликвидных активов у организации за рассматриваемый период выполняется только одно. Баланс организации в анализируемом периоде не является ликвидным.

2.5. Предельный анализ ликвидности баланса.

2.5.1. Предельный анализ ликвидности баланса (имущественный подход).

Анализ ликвидности баланса может быть продолжен сравнительным анализом приростов групп активов и соответствующих им пассивов.

ΔА4 < ΔП4

ΔА3 > ΔП3

ΔА2 > ΔП2

ΔА1 > ΔП1

Интерпретация: Ликвидность баланса увеличивается, имеющиеся дефициты уменьшаются, финансирование организации дорожает.

Бессрочные источники (собственный капитал) соответствуют в балансе внеоборотным активам и служат их источником финансирования. Кроме того, собственный капитал, являясь основой стабильности организации, частично должен финансировать и оборотный капитал. Именно поэтому желательно определенное превышение собственного капитала над внеоборотными активами, которое формирует собственный оборотный капитал.

Долгосрочные обязательства соответствуют в балансе запасам и, в соответствии с логикой этой методики, служат источником их финансирования. При этом величина запасов должна превышать обязательства, чтобы по мере естественного преобразования запасов в денежные средства организация могла гарантированно погашать свои долгосрочные обязательства.

Краткосрочные кредиты и займы соответствуют дебиторской задолженности и служат источником их финансирования, при этом для признания баланса ликвидным необходимо превышение дебиторской задолженности над соответствующими пассивами.

Кредиторская задолженность соответствует в балансе наиболее ликвидным активам, то есть денежным средствам и краткосрочным финансовым вложениям. При этом необходимо превышение кредиторской задолженности над денежными средствами и краткосрочными финансовыми вложениями.

2.5.2. Предельный анализ ликвидности баланса (функциональный подход).

Анализ ликвидности баланса может быть продолжен сравнительным анализом приростов групп активов и соответствующих им пассивов.

ΔА4 < ΔП4+ΔП3

ΔА3 > ΔП1

ΔА1+ΔА2 > ΔП2

Интерпретация: Ликвидность баланса увеличивается, имеющиеся дефициты уменьшаются, финансирование организации дорожает.

Выводы по разделу:

предприятие имеет достаточный уровень ликвидности. Однако большинство коэффициентов ликвидности ниже нормативного значения. На конец анализируемого периода платежеспособность предприятия осталась на прежнем уровне. Для увеличения коэффициента текущей ликвидности предприятию необходимо сокращать кредиторскую задолженность и одновременно наращивать оборотные активы.

3. Анализ платежеспособности.

Платежеспособность – это готовность организации погасить долги в случае одновременного предъявления требований о платежах со стороны всех кредиторов.

Поскольку в процессе анализа изучается текущая и перспективная платежеспособность, текущая платежеспособность за анализируемый период может быть определена путем сопоставления наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными и краткосрочными обязательствами.

Текущая платежеспособность считается нормальной, если соблюдается условие, А1 + А2 ≥ П1 + П2 и это свидетельствует о платежеспособности (неплатежеспособности) на ближайший к рассматриваемому моменту промежуток времени.

Текущая платежеспособность за 2015

0+0<0+720

На конец анализируемого периода организация неплатежеспособна, платежный недостаток составил 720 тыс.руб. (0 - 720), на конец периода обязательства превышают возможности организации в раза.

Перспективная платежеспособность характеризуется условием: А3 ≥ П3

Перспективная платежеспособность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, из которых представлена лишь часть, поэтому этот прогноз носит приближенный характер.

Перспективная платежеспособность за 2015

1080≥270

Организация платежеспособна, платежный излишек составил 810 тыс.руб. (1080 - 270).

Вывод:

Таким образом, можно дать прогноз о платежеспособности рассматриваемой организации.

Анализ платежеспособности с использованием нормативных скидок.

Таблица 5 - Методика группировки активов по степени ликвидности.

| Показатели | Методика расчета | Статьи баланса |

| Наиболее ликвидные активы (А1) | денежные средства организации и краткосрочные финансовые вложения | 250+260 |

| Быстро реализуемые активы (А2) | 80% дебиторской задолженности и прочих оборотных активов (RA), за минусом задолженности участников (учредителей) по взносам в уставный капитал (Зу); 70% - готовой продукции и товаров для перепродажи (Zг); 50% - от величины запасов (Z) и НДС за минусом готовой продукции и товаров для перепродажи (Zг), а также расходов будущих периодов (Zр) и товаров отгруженных (ZТ) | 0.8(RA-Зу)+0.7Zг+0.5(Z+НДС-Zг-Zр-ZТ) |

| Медленно реализуемые активы (А3) | 20% - дебиторской задолженности по предыдущему расчету (RA); 30% - готовой продукции и товаров для перепродажи (Zг); 50% - от величины запасов по предыдущему расчету; 100% - долгосрочных вложений в материальные ценности (FМ) и долгосрочных финансовых вложений (FД) | 0.2(RA-Зу)+0.3Zг+0.5(Z+НДС-Zг-Zр-ZТ)+FМ+FД |

| Труднореализуемые активы (A4) | Внеоборотные активы, за исключением доходных вложений в материальные ценности, долгосрочных финансовых вложений, плюс расходы будущих периодов и дебиторская задолженность долгосрочная | 190-135-140+216+230 |

| Баланс | 300 |

Таблица 5 - Методика группировки пассивов по степени ликвидности.

| Показатели | Методика расчета | Статьи баланса |

| Наиболее срочные обязательства (П1) | 80% кредиторской задолженности RР | 0.8RР |

| Краткосрочные пассивы (П2) | 20% кредиторской задолженности RР | 0.2RР |

| Долгосрочные пассивы (П3) | долгосрочные и краткосрочные обязательства по займам и кредитам | 510+610 |

| Собственный капитал предприятия (П4) | собственный капитал | 490+630+640+650 |

| Баланс | 700 |

| Актив | На конец периода, тыс.руб. | Пассив | На конец периода, тыс.руб. | Платежный излишек(+) или недостаток, (-), тыс.руб. |

| 1.Наиболее ликвидные активы | 0 | 1.Наиболее срочные обязательства | 0 | 0 |

| 2.Быстро реализуемые активы | 0 | 2.Краткосрочные обязательства | 0 | 0 |

| 3.Медленно реализуемые активы | 0 | 3.Долгосрочные обязательства по кредитам и займам | 720 | -720 |

| 4.Трудно реализуемые активы | 1620 | 4.Постоянные пассивы | 1710 | -90 |

| БАЛАНС | 2700 | БАЛАНС | 2700 | - |

Текущая платежеспособность

0+0≥0+0

На конец периода организацией выполняется условие текущей платежеспособности, платежный излишек составил 0 тыс.руб., возможности превышают обязательства организации в 4 раза.

Перспективная платежеспособность

0<720

Организация неплатежеспособна, платежный недостаток составил 720 тыс.руб. (0 - 720).

Общая платежеспособность: А3-П3+Δ

0-720-720=-1440 тыс.руб.

Вывод по разделу:

Таким образом, можно дать прогноз, что в дальнейшем организация скорей всего окажется платежеспособной.