Факторный анализ финансового левериджа

ЭФР = (ROA - Цзк) • (1 - Кн) • ЗК/СК

где СК – среднегодовая сумма собственного капитала, ЗК - среднегодовая сумма заемного капитала, ROA - экономическая рентабельность, Цзк - средняя ставка процента, Кн - коэффициент налогообложения (налоговая нагрузка).

В условиях инфляции:

ЭФР = [ROA - Цзк/(1 + И)] • (1 - Кн) • ЗК/СК + (И • ЗК)/СК • 100%,

где И – темп инфляции в виде десятичной дроби.

Финансовый леверидж характеризует использование предприятием заемных средств, которые влияют на измерение коэффициента рентабельности собственного капитала.

Целью анализа финансового левериджа является оценка эффективности использования собственных и заемных средств.

Факторный анализ финансового рычага включает влияние таких параметров как:

- уровня рентабельности инвестированного капитала;

- ставки ссудного процента;

- индекса инфляции;

- уровня налогообложения;

Для моделирования финансовых ситуаций уровень налогообложения принимают равным 30%, тогда формулу финансового рычага можно записать так:

ЭФР=2/3(ЭР-СРСП)•ЗК/СК

где экономическая рентабельность ЭР = Нетто результат эксплуатации инвестиции / (Собственные средства + Заемные средства), средняя расчетная ставка процента СРСП = Финансовые издержки по процентам / Заемные средства * 100%

Пример №1.

Экономическая рентабельность, ROA

ROAэк=Прибыль/Активы

ROAэк(2015)=3526/219873.5=1.6

ROAэк(2016)=-6738/200663.5=-3.36

Таблица 9.1 – Анализ эффекта финансового рычага.

| Показатели | 2015 | 2016 | Изменения | Темпы роста |

| 1. Активы, A | 219873.5 | 200663.5 | -19210 | 91.26 |

| 2. Балансовая прибыль, БП | 3526 | -6738 | -10264 | -191.09 |

| 3. Экономическая рентабельность, ROA (п.2/п.1) | 1.6 | -3.36 | -4.96 | -210 |

| 4. Собственный капитал, тыс.руб. | 93971.5 | 46129 | -47842.5 | 49.09 |

| 5. Заемный капитал, тыс.руб. | 125901.5 | 154534.5 | 28633 | 122.74 |

| 6. Ставка налога на прибыль (Уровень налогообложения), % | 20 | 20 | 0 | 100 |

| 7. Ставка процента за кредит, % | 11.5 | 11.6 | 0.1 | 100.87 |

| 8. Уровень инфляции, % | 6.5 | 11.4 | 4.9 | 175.38 |

| Эффект финансового рычага, % (п.3-п.7)(1-п.6)*п.5/п.4 | -10.61 | -40.09 | -29.48 | 377.85 |

ЭФР(2015)=(1.6-11.5)*(1-20/100)*125901.5/93971.5=-10.61%

ЭФР(2016)=(-3.36-11.6)*(1-20/100)*154534.5/46129=-40.09%

Сущность эффекта финансового рычага: эффект финансового рычага показывает приращение к рентабельности собственных средств полученное вследствие использования заемного капитала. В нашем случае оно составило -40.09%.

Таким образом, привлечение заемных средств при данных условиях не выгодно.

Чтобы определить, как изменился ЭФР за счет каждой составляющей, можно воспользоваться способом цепной подстановки:

ЭФРусл1=(-3.36-11.5)*(1-20/100)*125901.5/93971.5=-15.93%

ЭФРусл2=(-3.36-11.6)*(1-20/100)*125901.5/93971.5=-16.03%

ЭФРусл3=(-3.36-11.6)*(1-20/100)*125901.5/93971.5=-16.03%

Общее изменение ЭФР составляет -29.48% (-40.09 - (-10.61)), в том числе за счет:

- уровня рентабельности инвестированного капитала: -15.93+10.61=-5.32%

- ставки ссудного процента: -16.03+15.93=-0.11%

- уровня налогообложения: -16.03+16.03=0%

- плеча финансового рычага: -40.09+16.03=-24.06%

Эффект финансового рычага в условиях инфляции будет равен:

ЭФР=[ROA-Цзк/(1+И)]•(1-Кн)•ЗК/СК + И•ЗК/СК•100%

ЭФР(2015)=(1.6-11.5/(1+6.5/100))*(1-20/100)*125901.5/93971.5+6.5*125901.5/93971.5=-1.15%

ЭФР(2016)=(-3.36-11.6/(1+11.4/100))*(1-20/100)*154534.5/46129+11.4*154534.5/46129=1.28%

Чтобы определить, как изменился ЭФР за счет каждой составляющей, можно воспользоваться способом цепной подстановки:

ЭФРусл1=(-3.36-11.5/(1+6.5/100))*(1-20/100)*125901.5/93971.5+6.5*125901.5/93971.5=-6.47%

ЭФРусл2=(-3.36-11.6/(1+6.5/100))*(1-20/100)*125901.5/93971.5+6.5*125901.5/93971.5=-6.57%

ЭФРусл3=(-3.36-11.6/(1+11.4/100))*(1-20/100)*125901.5/93971.5+11.4*125901.5/93971.5=0.51%

ЭФРусл4=(-3.36-11.6/(1+11.4/100))*(1-20/100)*125901.5/93971.5+11.4*125901.5/93971.5=0.51%

Общее изменение ЭФР составляет 2.43% (1.28 - (-1.15)), в том числе за счет:

- уровня рентабельности инвестированного капитала: -6.47+1.15=-5.32%

- ставки ссудного процента: -6.57+6.47=-0.1%

- индекса инфляции: 0.51+6.57=7.08%

- уровня налогообложения: 0.51-0.51=0%

- плеча финансового рычага: 1.28-0.51=0.77%

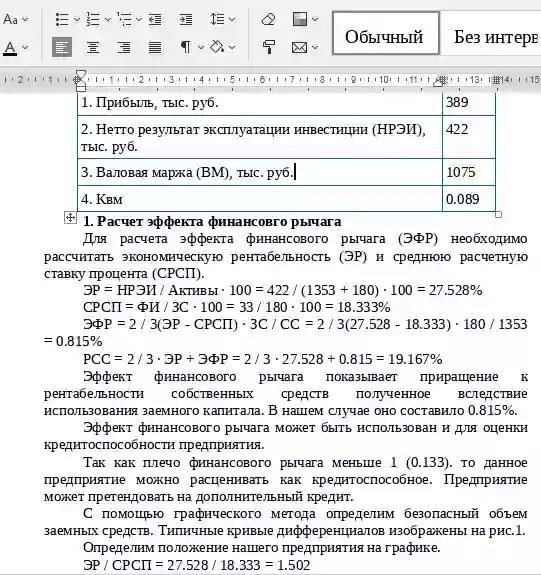

Пример №2. Определите эффект финансового рычага.

| Показатель | Величина показателя, млн. руб. |

| Итого АКТИВ | 14,7 |

| Итого ПАССИВ | 14,7 |

| В том числе: собственные средства | 6,8 |

| заемные средства | 7,9 |

| НРЭИ | 4,2 |

| Фактические финансовые издержки по задолженности | 0,65 |

Решение:

Нетто результат эксплуатации инвестиций:

НРЭИ = Прибыль + Фактические финансовые издержки по задолженности

Откуда, Прибыль = НРЭИ - Фактические финансовые издержки по задолженности = 4,2 – 0,65 = 3,55 млн. руб.

Налог на прибыль = Налог*Ставка налога = 3,55*24% = 0,852 млн. руб.

Чистая прибыль = Прибыль - Налог на прибыль = 3,55 – 0,852 = 2,698 млн. руб.

ЧРСС = Чистая прибыль / Собственные средства = 2,698 / 6,8 х 100% = 39,68%

ЭФР = 2/3 (ЭР - СРСП) * ЗС / СС

где ЭР (экономическая рентабельность) = НРЭИ / Активы *100% = 4,2/14,7 х 100% = 28,57%

СРСП (средняя расчетная ставка процента) = ФИ / ЗC * 100% = 0,65 / 7,9 х 100% = 8,28%

ЭФР = 2/3 (28,57 – 8,28) * 7,9 / 6,8 = 15,71%

Эффект финансового рычага показывает приращение к рентабельности собственных средств, полученное вследствие использования заемного капитала. В нашем случае оно составило 15,71%.

Эффект финансового рычага может быть использован и для оценки кредитоспособности предприятия. Так как плечо финансового рычага меньше 1 (0,1571), то данное предприятие можно расценивать как кредитоспособное. Предприятие может претендовать на дополнительный кредит.