Расчет эффекта финансового рычага

Для расчета эффекта финансового рычага (ЭФР) необходимо рассчитать экономическую рентабельность (ЭР) и среднюю расчетную ставку процента (СРСП).СРСП = Финансовые издержки по процентам / Заемные средства * 100%

Данная формула может быть представлена в более расширенном варианте.

Назначение сервиса. С помощью онлайн-калькулятора проводится поэтапный анализ деятельности предприятия:

- Расчет эффекта финансового рычага.

- Оценка предпринимательского риска.

- Анализ чувствительности прибыли.

- Анализ чувствительности прибыли к изменениям анализируемого фактора.

- Анализ безубыточности.

- Определение компенсирующего изменения объема реализации при изменении анализируемого фактора.

- Многофакторный операционный анализ.

- Метод процента от продаж.

Такие показатели, как Собственные средства (СС), Заемные средства (ЗС), Нераспределенная прибыль прошлых лет, Уставный капитал, Текущие активы, Текущие пассивы и Рентабельность продаж можно определить по данным бухгалтерского баланса (найти через калькулятор).

Классификация эффекта финансового рычага

| ЭФР > 0 | ЭФР = 0 | ЭФР < 0 |

| Если ЭФР больше нуля, что это означает? Это указывает на то, что заемные средства выгодно использовать, т.к. выгода от их привлечения больше процентных выплат | Если ЭФР равен нулю, что это означает? Это говорит о том, что выгода от дополнительного заимствования средств равна расходам на их привлечение | Если ЭФР меньше нуля, что это означает? В данном случае предприятие потратит на обслуживание кредита больше средств, чем получит выгоду от его использования |

Пример. Таблица 1 - Исходные данные

| Показатели | Значение |

| 1. Выручка от реализации тыс. руб. | 12231.8 |

| 2. Переменные затраты тыс. руб. | 10970.5 |

| 3. Постоянные затраты тыс. руб. | 687.6 |

| 4. Собственные средства (СС) тыс. руб. | 1130.4 |

| 5. Заемные средства (ЗС) тыс. руб. | 180 |

| 6. Финансовые издержки по заемным средствам (ФИ) тыс. руб. | 32.4 |

Определим финансовые показатели деятельности предприятия

Таблица 1 - Показатели деятельности предприятия

| 1. Прибыль, тыс. руб. | 573.7 |

| 2. Нетто результат эксплуатации инвестиции (НРЭИ), тыс. руб. | 606.1 |

| 3. Валовая маржа (ВМ), тыс. руб. | 1261.3 |

| 4. Квм | 0.103 |

| 5. Доля основных активов, % | 9.241 |

| 6. Рентабельность продаж, % | 4.69 |

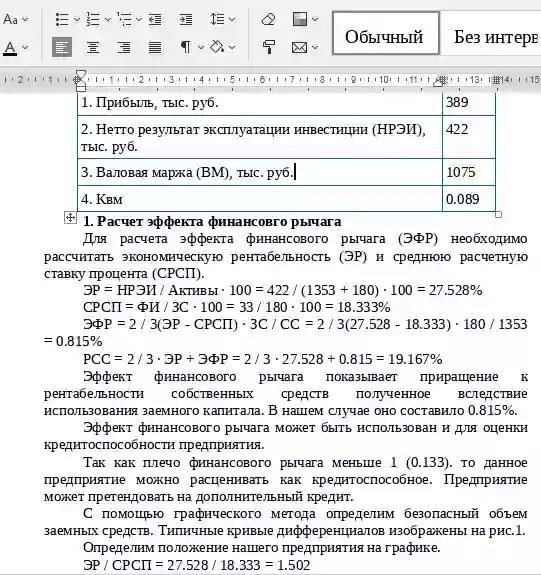

1. Расчет эффекта финансового рычага

Для расчета эффекта финансового рычага (ЭФР) необходимо рассчитать экономическую рентабельность (ЭР) и среднюю расчетную ставку процента (СРСП).

ЭР = НРЭИ / Активы * 100 = 606.1 / (1130.4 + 180) * 100 = 46.25%

СРСП = ФИ / ЗC * 100 = 32.4 / 180 * 100 = 18%

ЭФР = 2 / 3(ЭР - СРСП) * ЗС / СС = 2 / 3(46.25% - 18%) * 180 / 1130.4 = 3.0%

РСС = 2 / 3 * ЭР + ЭФР = 2 / 3 * 46.25 + 3.0 = 33.84%

Сущность эффекта финансового рычага: эффект финансового рычага показывает приращение к рентабельности собственных средств полученное вследствие использования заемного капитала. В нашем случае оно составило 3.0%.

Эффект финансового рычага может быть использован и для оценки кредитоспособности предприятия.

Так как плечо финансового рычага меньше 1 (0.159), то данное предприятие можно расценивать как кредитоспособное. Смысл эффекта финансового рычага: предприятие может претендовать на дополнительный кредит.

С помощью графического метода определим безопасный объем заемных средств. Типичные кривые дифференциалов изображены на рис.1.

Определим положение нашего предприятия на графике.

ЭР / СРСП = 46.25 / 18 = 2.57

Откуда ЭР = 2.57СРСП

При дополнительном заимствовании необходимо, чтобы предприятие не опускалось ниже основной кривой (предприятие находится между ЭР = 3СРСП и ЭР = 2СРСП). Следовательно, при уровне нейтрализации налогообложения в точке ЭФР/РСС = 1/3 допустимое плечо финансового рычага ЗС/СС составляет 1.0.

Таким образом, кредит может быть увеличен на 950.4 тыс. руб. и достигнуть 1130.4 тыс. руб.

Определим верхнюю границу цены заемного капитала.

ЭР = 2СРСП

Откуда СРСП = 46.25% / 2 = 23.13%

CPCП = ФИ / ЗС

Откуда ФИ = СРСП * ЗС = 23.13% * 1130.4 = 261.422 тыс. руб.

Таким образом, данному предприятию, не теряя финансовой устойчивости можно взять дополнительную величину заемных средств на 950.4 тыс. руб. Дополнительное заимствование обойдется предприятию в 219.795 тыс. руб., если средняя ставка процента под кредит не будет превышать 23.13%.

Рассчитаем критическое значение нетто результата эксплуатации инвестиций, т.е. такое значение, при котором эффект финансового рычага равен нулю, а следовательно, рентабельность собственных средств одинакова для вариантов, как с привлечением заемных средств, так и с использованием только собственных средств.

НРЭИ критический = 1310.4 * 18 = 235.872 тыс. руб.

В нашем случае пороговое значение пройдено, а это говорит о том, что предприятию выгодно привлекать заемные средства.